2017年是党的十九大胜利召开的一年,是实施“十三五”规划的重要一年,是供给侧结构性改革的深化之年,也是《化纤工业“十三五”发展指导意见》正式颁布实施的第一年。党的十九大报告指出,中国特色社会主义进入新时代,我国社会主要矛盾已经转化为人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾。把深化供给侧结构性改革作为建设现代化经济体系的首要任务,提出“坚持去产能、去库存、去杠杆、降成本、补短板、优化存量资源配置,扩大优质增量供给,实现供需动态平衡”。

在供给侧结构性改革推动下,2017年化纤行业运行稳中向好、质效领跑。化纤行业加快淘汰落后和兼并重组,在总量增加有限的情况下,产业集中度进一步提高;行业整体开工率较2015年、2016年进一步提升,库存保持低位运行,产品价格在原料成本支撑下震荡上行,行业运行质量明显改善,效益大幅增长。

据国家统计局统计,2017年化纤完成产量4919.55万吨,同比增加4.97%(表1)。其中涤纶产量3934.26万吨,同比增加4.84%;锦纶产量332.92万吨,同比增加8.83%;粘胶短纤产量363.8万吨,同比增加3.68%。

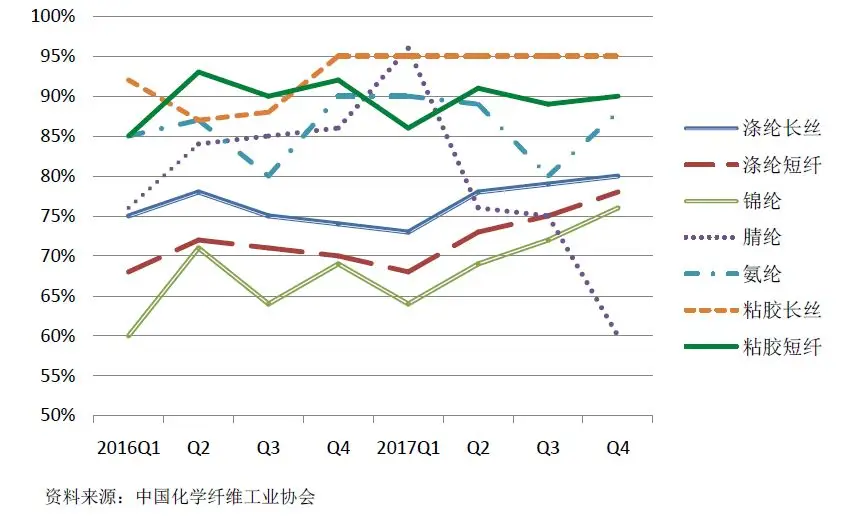

2017年化纤行业整体开工率较上年进一步提高(图1),特别是涤纶行业提升明显,涤纶长丝平均开工率在78%附近,直纺涤纶长丝有效开工率一度超过90%,涤纶短纤开工率平均在74%左右。年内锦纶行业开工率持续提高,但全年平均开工率仍较低,在70%左右。粘胶短纤行业受环保政策的影响,开工率略有下滑。粘胶长丝行业开工率保持95%高位运行。氨纶行业因供需变化、环保政策等问题,开工率波动较大。腈纶行业由于原料丙烯腈价格高位上涨而导致亏损,因此行业负荷大幅下调。

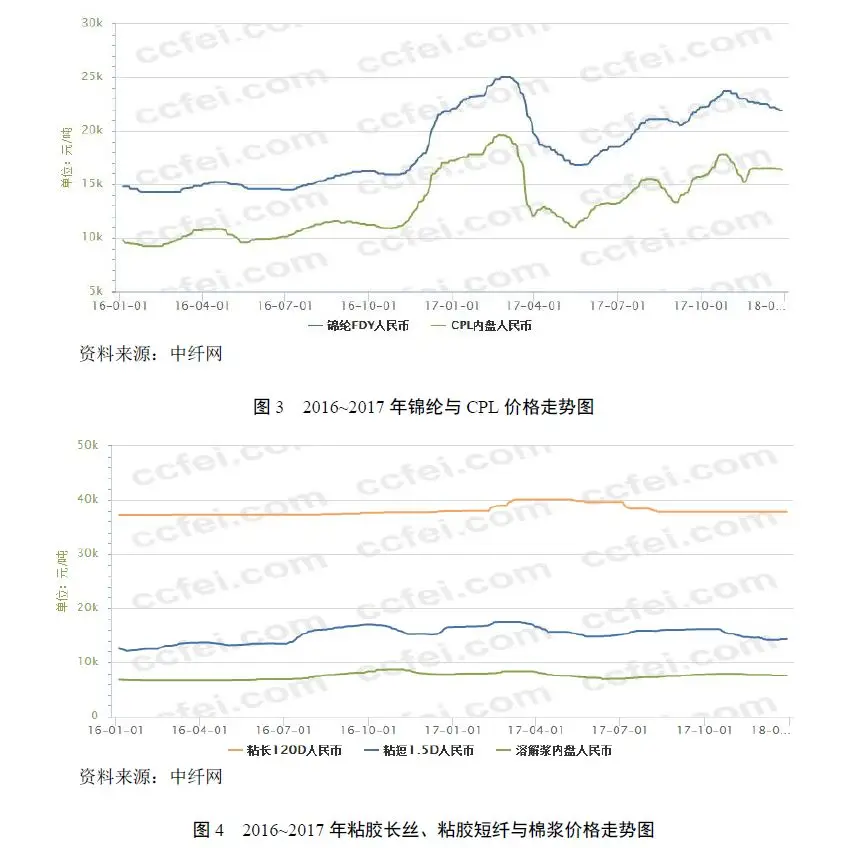

2017年,全球经济复苏和我国经济平稳增长带动了化纤产品的需求增长,供给侧结构性改革推动了行业结构性矛盾的改善,国际油价攀升对化纤行业成本端起到了支撑作用,库存低位市场氛围良好,化纤市场在以上多重因素叠加下,价格重心比2016年进一步提高,主要产品价格均有不同程度的上涨(表2)。从化纤产品价格走势看,总体先抑后扬,合纤市场与国际油价走势关系密切(图2~图6)。

2017年,化纤主要产品库存呈先增再降走势(图7)。年初,化纤产品价格延续了2016年四季度的上涨态势,导致库存逐渐累积;4月份之后,行情好转下行业进入去库存阶段,库存逐渐降至低位;同时,产品价格持续攀升,企业获得不错的效益,效益驱动下企业保持高负荷开工,行业库存于四季度又有所增加。

2017年共进口化纤91.68万吨,比2016年增加10万吨,增幅13.11%。其中,粘胶短纤进口量最大,达20.74万吨,同比增加5.68%,这和国内lyocell纤维产业化生产起步较晚,产量较低有关;涤纶短纤增幅最大,达29%,这和国内减少固废进口,再生纺产量下降有关;其他纤维进口量同比也有不同程度的增加。一方面说明我国对进口纤维产品仍有一定的刚需,另一方面也说明国内市场回暖需求增加(表3)。

2017年我国出口化纤产品突破400万吨,占到产量的8.13%(表4)。出口产品仍以涤纶长丝和涤纶短纤为主,分别占总出口量的50.47%和25.15%,合计占75.62%;腈纶出口量增幅高达51.83%,一方面是因为基数较小,但也是企业加大产品开发力度、努力开拓国际市场的结果。2017年化纤出口金额增长13.51%,比数量增幅高出10.48个百分点,出口均价同比提高10.17%。出口数量增幅有所下降,可能是综合因素造成,一方面以美国、印度为代表的国际贸易保护主义抬头,贸易壁垒增加;一方面国内市场好于国际市场,影响了企业的出口热情;另一方面是否与国际化纤厂商提高了开工率有关,还有待于进一步考证。

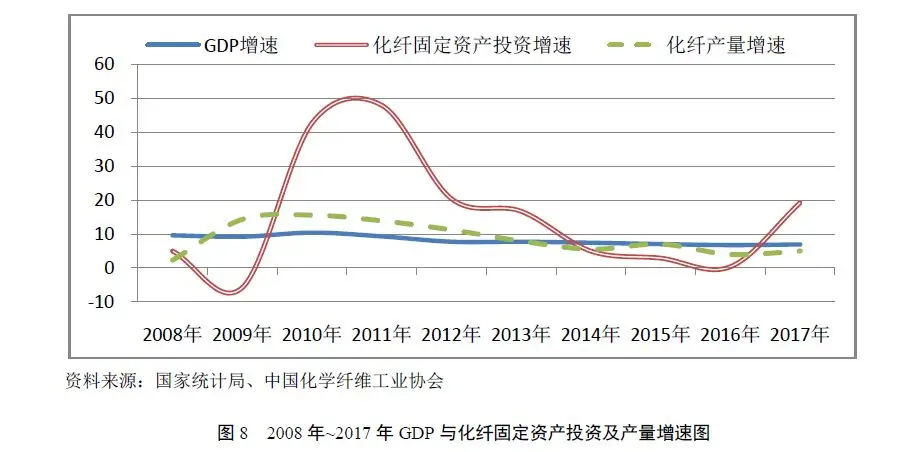

2017年化纤行业实际完成固定资产投资1330亿元,同比增长19.2%,比2016年投资增速提高了18.86个百分点(表5),逆转了2011年以来的下降趋势(图8),特别是涤纶行业和人造纤维行业的投资增速高达54.49%和27.79%,值得密切关注。据了解,今后两年,涤纶长丝装备的新增订单达到了历史高位,粘胶短纤也有大量新增投产项目,化纤行业在供给侧结构性改革刚刚取得初步成效时,控制产能合理释放,仍将是行业需要认真对待的问题。

国家统计局数据显示(表6),2017年化纤行业完成主营业务收入7905.82亿元,同比增长15.69%,实现利润总额444.95亿元,同比增长38.30%,比2016年利润增长率提高了18.44个百分点,是纺织子行业中增长最快的行业,对纺织全行业利润增量的贡献率为50.5%。行业亏损面13.02%,同比减少了3.25个百分点,亏损企业亏损额同比也大幅减少41.29%。

在子行业中,涤纶行业实现利润总额205.6亿元,同比大幅增长63.40%,贡献了化纤全行业46.20%的利润,但相对产量占比超过80%来讲,单位产品利润率仍相对较低,还需进一步提升产品的附加值;人造纤维行业实现利润136.16亿元,同比增长17.11%,但亏损企业亏损额却大幅增加78.77%,说明企业盈利能力分化,也和各地的环保政策执行标准不一有一定关系;腈纶行业总体处于盈亏边缘,部分企业亏损加重,亏损企业亏损额同比增加139.78%。

2017年化纤行业运行质量明显提高(表7)。已获利息倍数同比提高1.06,说明偿债能力提升;应收账款、流动资产、总资产等周转效率提升;主营业务利润率达5.63%,同比提高0.92个百分点;主营业务增长率和总资产增长率的提高,反映出行业发展和成长性良好。

化纤行业2012年进入调整周期,利润率降至低位,这给了行业放慢脚步开始反思的机会,行业持续不断地推进结构调整和产业升级、打造核心竞争力,利润率从2012年开始逐步上升(图9)。但利润率的回升,会促进行业固定资产投资的热情,这已在2017年有所显现,控制产能合理增长,继续调整产业结构,仍将是行业未来发展的关键。

全球经济正在经历周期性复苏,多方机构普遍认为这种周期性复苏势头将在2018年持续。联合国《2018年世界经济形势与展望》报告指出,2017年全球经济增长速度达到3%,这是自2011年以来的最快增长,预计全球2018年和2019年经济增长也将稳定在3%左右。IMF对全球经济判断更为乐观,经历了长达七年的复苏期,全球经济终于有望在2018年过渡到繁荣期,预计经济增速同比增长3.7%,较2017年加快0.1个百分点。

2018年是贯彻党的十九大精神的开局之年,是改革开放40周年,是决胜全面建成小康社会、实施“十三五”规划承上启下的关键一年,中国经济进入高质量发展的新时代。中国2017年GDP增长达6.9%,标志着6年内第一次年增长速度加快,对全球经济增长的贡献约占三分之一。在强劲内需和宽松的宏观政策带动下,预计2018年中国经济增长速度将保持稳定。

全球经济持续复苏,消费信心随之改善,纺织消费需求总体将稳定增长,但增速并不会显著提升。人民币持续升值,会对纺织品服装出口造成一定压力。国民经济继续平稳增长,居民收入较快增长,将为内需消费提供健康良好环境。智能化、机器换人进一步冲抵劳动力成本上升的不利影响,再加上品质的提升,纺织业的国际竞争力持续恢复。

原油方面,OPEC虽然为提升油价一直在做着减产的努力,但美国页岩油产量不断增加,双方博弈剧烈,2018年美国原油增产量将继续与欧佩克减产量及需求增加量上演拉锯战。在油价抬高的背景下,OPEC减产执行率可能会有所下降,甚至有可能逐步退出减产协议,因此2018年原油供需平衡压力或加大。但地缘政治风险增加了原油市场的不确定性,2018年仍然存在许多供应中断隐患,对油价形成较强的支撑作用。

2018年环保形势依然较为严峻,污染防治是全面建成小康社会决胜期的三大攻坚战之一。环保对化纤行业带来的影响,一方面会推动加快淘汰落后产能,另一方面可能导致一些辅料以及原材料的上涨,造成成本的上升;禁止洋垃圾进口,可能会继续增加再生行业的原料缺口。

2018年,需求预计稳定增长。原油可能是未来影响化纤价格的最主要因素,环境保护是影响粘胶纤维市场的潜在因素。2017年行业效益的大幅增加,固然是产业结构调整、加强产品开发的体现,但原油价格上涨,拉动库存产品价格上涨,对化纤行业效益的贡献很大。

2018年原油市场不大可能像2017年一样稳步上涨,预计波动性增强,如果没有地缘政治因素干扰,也不排除震荡下行的可能。另外,聚酯涤纶和粘胶短纤行业新增产能压力回升,供需结构将走弱。PTA随着停产装置重启和新增产能的释放,供应相比2017年宽松。随着投资增加,对化纤行业良好形势能保持多久有所担忧。预计2018年,化纤产量增速在5%左右,出口量进一步扩大,行业效益继续增长,但由于基数和市场原因,增速将明显回落。

上一篇:

孙瑞哲:纺织业传统但不落后 地位依然稳固